一、保兑仓交易的概念

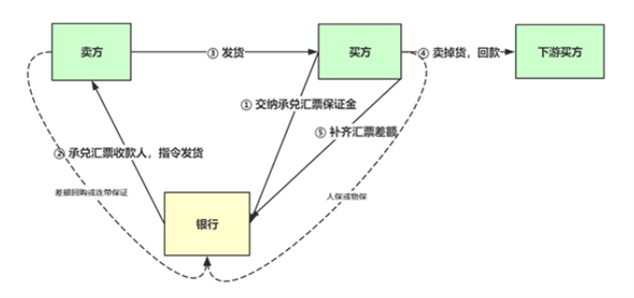

保兑仓交易作为一种新类型融资担保方式,其基本交易模式是,以银行信用为载体、以银行承兑汇票为结算工具、由银行控制货权、卖方(或者仓储方)受托保管货物并以承兑汇票与保证金之间的差额作为担保。其基本的交易流程是:卖方、买方和银行订立三方合作协议,其中买方向银行缴存一定比例的承兑保证金,银行向买方签发以卖方为收款人的银行承兑汇票,买方将银行承兑汇票交付卖方作为货款,银行根据买方缴纳的保证金的一定比例向卖方签发提货单,卖方根据提货单向买方交付对应金额的货物,买方销售货物后,将货款再缴存为保证金。

在三方协议中,一般来说,银行的主要义务是及时签发承兑汇票并按约定方式将其交给卖方,卖方的主要义务是根据银行签发的提货单发货,并在买方未及时销售或者回赎货物时,就保证金与承兑汇票之间的差额部分承担责任。银行为保障自身利益,往往还会约定卖方要将货物交给由其指定的当事人监管,并设定质押,从而涉及监管协议以及流动质押等问题。实践中,当事人还可能在前述基本交易模式基础上另行作出其他约定,只要不违反法律、行政法规的效力性强制性规定,这些约定应当认定有效。(参见2019年11月14日《全国法院民商事审判工作会议纪要》以下简称《九民纪要》)

二、保兑仓交易模式分析

1.保兑仓交易本质是预付款买卖。但这个预付款是由银行垫付的。卖方在收到银行的预付款(整批货物的价格)后,因为还未全部向买方交付货物,因此要向银行提供一个差额保证(预付款与已发货物的差额)。虽然卖方承担了保证责任,但并不吃亏,因为银行的预付款加速了资金回流,及时卖出货物减少了产品的积压和库存。 2.银行的授信风险由买方、卖方和货物质押分担。从银行的角度来讲,其承兑了汇票之后,将来能不能收回票款,一方面在于买方的支付能力(及时卖掉货物,回流资金),另一方面,卖方承担货物回购担保。银行向卖方支付了预付货款之后,货物的所有权转移给了银行,买方没有向银行把货物提完时,剩下的货物,银行再卖回给卖方。这时,卖方承担责任的范围,也是收到的货款和买方已经提走的货物之间的差额,与对差额部分承担连带保证责任从数额上是完全一样的。此外,银行如果银行没有货物所有权,那么银行也会在货物上的设定质押等,来监控货物、担保预付款。 需要注意的是,银行向卖方支付了预付货款之后,货物所有权是否就转移给了银行,得看保兑仓协议的约定。如果没有类似约定,当然不能认为银行取得了货物所有权,货物所有权的转移还要以交付为准,如果保兑仓协议签署之时,货物尚未生产,更谈不上货物所有权转移问题。此时,银行虽然没有现成的货物作为保障,但是卖方的生产能力、支付能力等就是银行的保障。 3.买方提货之前,需要预存数额相等的保证金。买方在保兑仓业务中,除了获得银行代替其支付预付款这个好处之外,也没有其他太有利的好处。银行一般不会允许其超保证金提货,因为超过的部分,就没有了卖方的连带保证,能否得到偿还,全部系于买方的支付能力,银行风险就会很大。 三、保兑仓交易的价值 保兑仓产品是一种供应链金融产品。生产商需要加速资金回流,从而加快下一轮生产。在市场竞争日趋激烈的今天,库存是企业的负担,大量库存意味着流动资金的占用。生产商利用自有库存,通过下游经销商的保兑仓产品为自身提前赢得了现金回流。因经销商大多数是中小企业,囿于有限的资产、较小的经营规模等特点,信用等级不高,难以从银行获得足够的贷款。各家商业银行为控制信贷风险,实行严格的财产抵押担保制度,而贸易类中小企业的固定资产在总资产的占比很低。因此,融资难成为制约我国中小企业发展的瓶颈。从银行来角度看,由于信息不对称,对中小企业的信用等级无法准确评估,所以需要由生产商作为后盾。 四、保兑仓交易的特点

保兑仓产品对商品销售环节的益处是显而易见的,但是并非所有商贸流通环节都适用。 1.由于保兑仓产品中,卖方是银行最后的还款来源,如果卖方实力不够雄厚,银行是无法信任卖方有足够能力承担上述责任的,就不会给予卖方核心客户交易额度。所以保兑仓产品中的卖方一定实力强、规模大,通常是在行业中有一定垄断地位的企业。 2.卖方存在巨大的销售压力。如果一个卖方的产品在市场中替代产品不多,能够以较高的利润空间实现很好的销售,卖方就没有动力进行促销,更不会使用保兑仓产品去承担一定风险,支持经销商在银行融资。通常情况下,保兑仓产品活跃的行业,其产品竞争较为充分,卖方急切需要通过扩大产品销量,争取市场份额,加速销售资金回流,再组织生产进一步填充市场,他们自然会愿意以自身的实力承担一定风险,鼓励经销商在资金有限的条件下即可从银行实现全额货款的支付。 3.商品具有稳定的物理性质和化学性质,价值公允且稳定,同时卖方对经销商有较强的控制能力,卖方有能力控制商品的销售渠道,在经销商之间进行商品调剂销售能力强。只有这样,卖方在遇到银行通知差额退款时,才能愿意支付银行这笔款项。否则,卖方负责监管的商品不能顺利足值变现,增加了卖方的道德风险。 4.经销商实力较弱。实力强的经销商,其依靠自身信誉很容易从银行取得授信融资的支持,往往不情愿使用操作流程复杂的保兑仓产品。 5.标的物为标准化商品,受众面积大,而非定制化的特殊商品。如果属于特殊定制的商品,一旦经销商没有能力赎货,卖方无法调剂销售给其他经销商,可能卖方就会不情愿回购商品。标的物通常是钢材、水泥、家电、汽车等,且最好是初级产品,或属于市场受众面积大、具备较好变现性的商品。 五、保兑仓合同的效力问题 保兑仓交易是以真实的货物买卖关系作为基础的,在这个基础上签订的保兑仓交易合同,应当有效。但如果货物买卖关系不是真实,那么保兑仓合同就变成了一个借款合同,此时保兑仓合同的效力又将如何? 《九民纪要》第69条规定:保兑仓交易以买卖双方有真实买卖关系为前提。双方无真实买卖关系的,该交易属于名为保兑仓交易实为借款合同,保兑仓交易因构成虚伪意思表示而无效,被隐藏的借款合同是当事人的真实意思表示,如不存在其他合同无效情形,应当认定有效。保兑仓交易认定为借款合同关系的,不影响卖方和银行之间担保关系的效力,卖方仍应当承担担保责任。 六、保兑仓合同的履行问题 保兑仓合同履行过程中,由银行向卖方出具发货通知,卖方才能发货,是整个交易的核心,也是控制风险的关键步骤。 如果卖方可能在没有收到银行的发货通知情况下,擅自向买方发货。此时,一方面,对于多发的货物对应的款项,由于没有银行的发货通知,属于差额保证的范围,卖方应向银行承担保证责任。另一方面,如果保兑仓合同约定卖方收到预付的汇票后,货物所有权归银行所有,卖方擅自发货,就是无权处分,因为买方对货物所有权的约定是明知的,其不构成善意取得。银行有债权性请求权与物权性请求权的双重救济手段。

蜀ICP备:17000577号-1

蜀ICP备:17000577号-1