2024年3月18日,最高人民法院联合最高人民检察院、公安部、国家税务总局共同举行新闻发布会,发布“两高”《关于办理危害税收征管刑事案件适用法律若干问题的解释》(以下简称《解释》),对虚开增值税专用发票罪的构成要件做出明确规定,对定罪量刑标准做了较大修改。发票犯罪规定在我国《刑法》危害税收征管秩序犯罪一节中,发票犯罪常常与危害税收犯罪存在手段与目的之牵连关系,发票犯罪行为之间也存在竞合,本文以新修订司法解释为基础,对虚开发票类犯罪的法律适用进行辨析。

一、罪名梳理

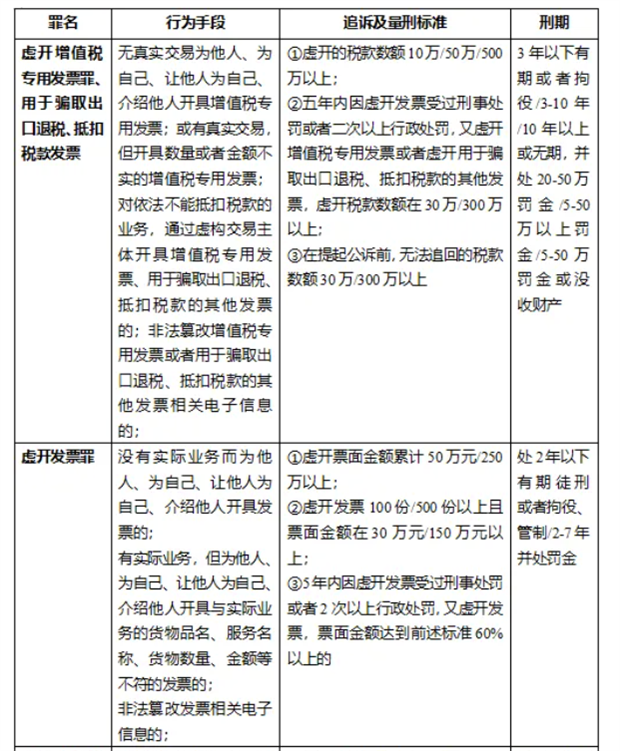

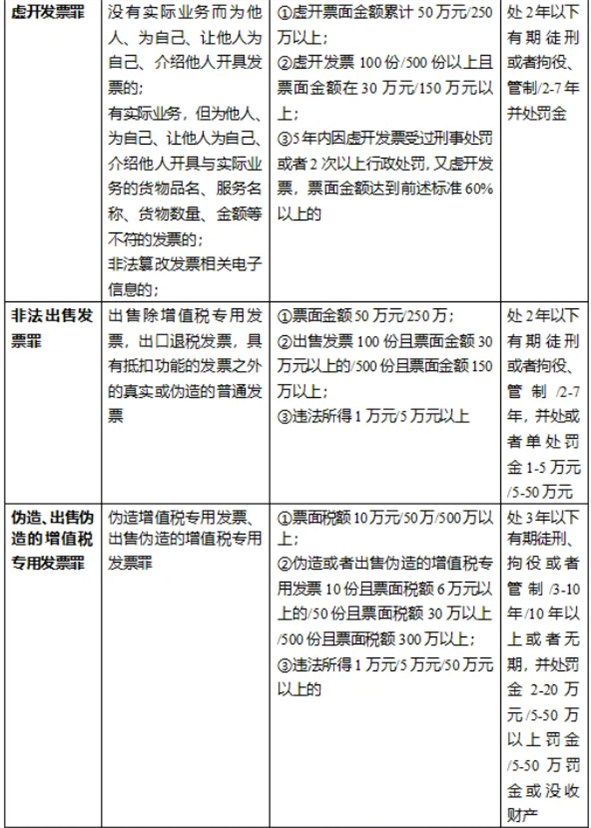

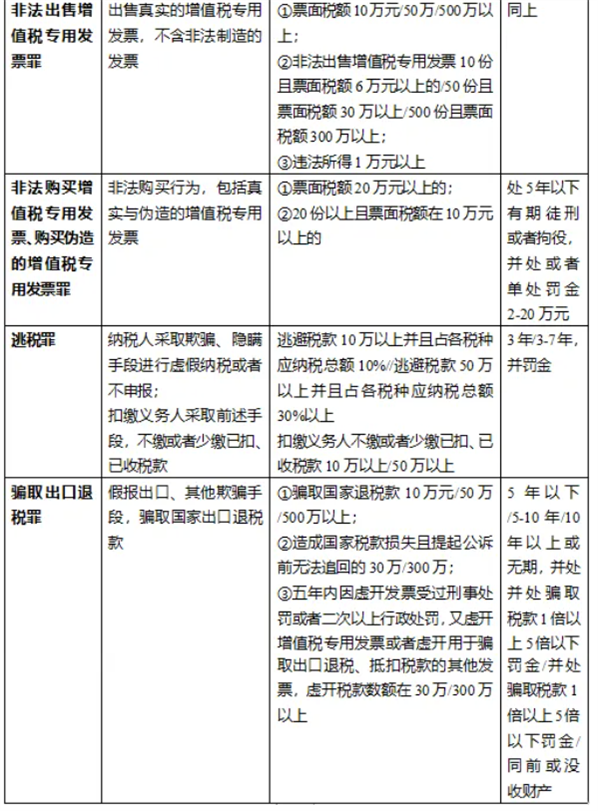

我国《刑法》共设有12个涉及发票犯罪的罪名(含选择性罪名),规定在第四章破坏社会主义市场经济秩序,第七节危害税收征管罪中。从手段看,刑法规定了五种行为:伪造(包括非法制造)、出售、购买、虚开、持有。从对象看:分为增值税专用发票(以下简称“增值税专票”),可以用于骗取出口退税、抵扣税款的其他非增值税发票,例如可抵扣的农产品收购或销售发票、作为抵税凭证的海关进口增值税专用缴款书所需的增值税发票(以下简称“退税抵税票”),以及除前述两种发票以外的普通发票(以下简称“普通发票”)。从性质看:可以分为真实发票与伪造的发票。详见下表: 手段 对象与性质 刑法条文 伪造/制造 增值税专票;抵税退税发票;普通发票 206条第1款;209条第1款;209条第2款 出售 真实/伪造的增值税专票;真实/伪造的抵税退税发票;真实/伪造的普通发票 207条、206条第1款;209条第3款、209条第1款;209条第4款;209条第2款 购买 真实/伪造的增值税专票 208条第1款 虚开 真实/伪造的增值税专票;真实/伪造普通发票;真实/伪造的抵税退税发票 205条;205条之一 持有 伪造的普通发票 210条之一

二、基本罪名辨析

虚开发票犯罪虚开一方会收取一定的“点子费”,其行为手段本质也是一种交易买卖,与非法出售、购买发票构成要件近似。虚开发票犯罪是利用虚开的发票逃避应缴税额,扰乱税收征管秩序造成国家税款损失,从行为目的与危害后果看,虚开发票犯罪又与逃税罪、骗取出口退税罪存在竞合。发票类犯罪与逃税罪、骗取出口退税罪存在目的与手段的牵连关系,形成罪名的竞合。本节罪名之间存在牵连或竞合关系,以下通过表格形式,对各罪名及基本特征进行对比[1]:

三、常见罪名辨析

(一)虚开发票类犯罪VS非法出售\购买发票类犯罪

虚开发票类犯罪和非法出售\购买发票类犯罪,都包含了各类类型的发票,二者在犯罪对象上完全一致。在行为方式上,虚开发票犯罪包含的手段更多,包括为他人、为自己、让他人为自己、介绍他人虚开发票。在入罪计算方式和刑期上,虚开增值税专用发票罪,是以虚开的税额作为计算标准,非法出售/购买犯罪则要区分是专票还是普票,前者仍以发票数量和发票税额为计算标准,后者以发票数量和票面金额为计算标准。 通常认为两罪可从以下方面进行区分:第一,开票主体。虚开发票的犯罪主体往往具有合法的发票申领资格,而非法出售发票的行为人多是职业票贩子;第二,主观目的。虚开发票的主观故意为明知无交易或交易不实而虚开,谋利只是通常表现,但非必要条件。非法出售发票需要有交易谋利目的[ 2]。第三,保护法益。与非法出售、购买行为相比,虚开增值税专用发票重点打击的是合法成立具有开票资格的企业,所实施的以造成国家税款损失为目的的开票行为,强调的是以发票为载体更加具体的税收损失和骗税行为,而非法出售、购买发票打击的重点的是不法分子,实施的更为抽象的危害国家发票和税收管理制度的行为,只要有出售和购买行为即可。

(二)虚开发票类犯罪VS逃税罪

在2024年《解释》解释出台前,利用虚开的增值税发票逃税与利用虚开的普通发票逃税法律后果并不相同,若是利用虚开的普通发票逃税的,可以按照牵连犯的原则从一重罪处罚,但若利用虚开的增值税专用发票逃税的,则属于特殊的逃税行为,应当以虚开增值税发票罪定罪。该处理方式主要是依据1996年《决定》,但是2024年《解释》明确规定,“最高人民法院关于适用〈全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定〉的若干问题的解释》(法发〔1996〕30号)……同时废止”。废止以后,是否仍需区分处理存在争议。 对纳税人逃税行为实行初“犯补缴免责”,是考虑到“税收具有无偿性。因此,税收治理,刑事打击是手段,关键还在于加强税收监管和培养纳税人自觉”。但是对于扣缴义务人并不适用补缴免责规定,这是考虑到扣缴义务人既侵犯了国家的税收征收制度,更侵犯了国家财产权,实际上具有更严重的社会危害性,司法实践也持这种观点[3]。增值税纳税人纳税,本质上也是一种将代收的税款交给国家的行为,消费者才是全部税款的负担者。由于税款的最终承担者是消费者,增值税纳税人在虚开发票偷逃税款的同时也侵害了国家财产权,可罚程度上更高,危害后果更大,犯罪行为更隐蔽。因此,未来不排除司法机关仍然区分处理,即将利用虚开的增值税专用发票逃税的行为,视为一种特殊的逃税行为,以虚开增值税发票罪与逃税罪数罪并罚。 (三)虚开发票罪VS虚开增值税专用发票罪

两罪的相同点在于“虚开”的认定基本一致,即:(1)没有实际业务而为他人、为自己、让他人为自己、介绍他人开具发票的;(2)有实际业务,但为他人、为自己、让他人为自己、介绍他人开具与实际业务的货物品名、服务名称、货物数量、金额等不符的发票的;(3)非法篡改发票相关电子信息的。两罪的不同点可从2018年两高发布的典型案例中窥见一斑,在“张某强虚开增值税专用发票案”中,判无罪的理由是虚开增值税专用发票罪需以偷骗税款为目,但在“江苏A公司等七家虚开发票案”中,虽然涉案公司也未偷逃税款,但最终仍构成犯罪做酌定不诉处理。两罪区别在于: 第一,发票的功能定位不同。增值税专用发票的主要功能是抵扣税款,而普通发票则是证明功能,发票作为记录经营活动的原始证明,能够为计税基数提供原始可靠的依据,还为计算应税所得额,应税财产提供必备资料。第二,立法背景不同。1994年我国开始实施增值税这一新税种,具有抵扣功能的增值税专用发票也随之面市。由于税收系统不完善、防伪技术未同步,发票犯罪猖獗多发,特别是在上世纪九十年代末,增值税发票犯罪金额甚至高达数百亿,严重侵蚀了国家的税收根基 。虚开增值税专用发票罪就设立于这一“严厉打击,绝不手软,而且要常抓不懈”背景之下;虚开发票罪的增设是因为“实践中还存在虚开普通发票以偷逃税款的现象,因而,为严密发票犯罪的刑事法网,规定虚开发票罪是必要的。虚开发票犯罪常常作为其他犯罪的手段和工具,虚开发票的防线一松将为经济领域的违法犯罪打开方便之门,虚开发票罪的危害性显而易见,规定为犯罪是完全必要的”。 以上两点便可以解释上述两则典型案例的不同处理原因,一方面,虚开普通发票并不能直接造成国家税款损失,而通过开具普通发票虚增成本从而逃避企业所得税的,一般认定为逃税罪。另一方面,实践中,虚开普通发票罪常常是为贪污、侵占、洗钱等犯罪做准备,虚开的目在于逃离监管将钱款以合法形式套出,所以这种虚开不是以骗取税款为目的。所以,虚开发票不需要主观上具有骗取抵扣国家税款的目的,客观上造成国家税款损失。 参考文献:: [1]为使得表格简明,本表格仅对常见罪名进行列示,未列明全部罪名。单位实施涉税犯罪的定罪量刑标准,与自然人犯罪标准一致。 [2]杨圣坤、王珏:“虚开发票罪与非法出售发票罪的甄别”,《人民司法》2013年第12期。 [3]王月波:“扣缴义务人与纳税人出罪标准不同”,《人民法院报》2015年12月24日。

蜀ICP备:17000577号-1

蜀ICP备:17000577号-1